中国白酒版图中,因地域文化和水土渊源可分为川黔、苏皖、华北、两湖等多个区域,不仅酿造出不同风味的白酒,也走出众多知名白酒企业。白酒存量时代,不一样的区域白酒如何直面竞争?时代周报社推出《区域白酒竞速》专题,看各区域白酒群雄争霸。

被誉为中国白酒“鼻祖”的汾酒产自山西汾阳杏花村;衡水老白干的香型自成一体,从河北扬名全国;北京顺鑫农业靠牛栏山奠定了在二锅头市场的江湖地位;上世纪60年代,黑龙江齐齐哈尔酒厂试制出有“北国茅台”之称的北大仓;陕西的西凤酒也在回归一流名酒的征途上。

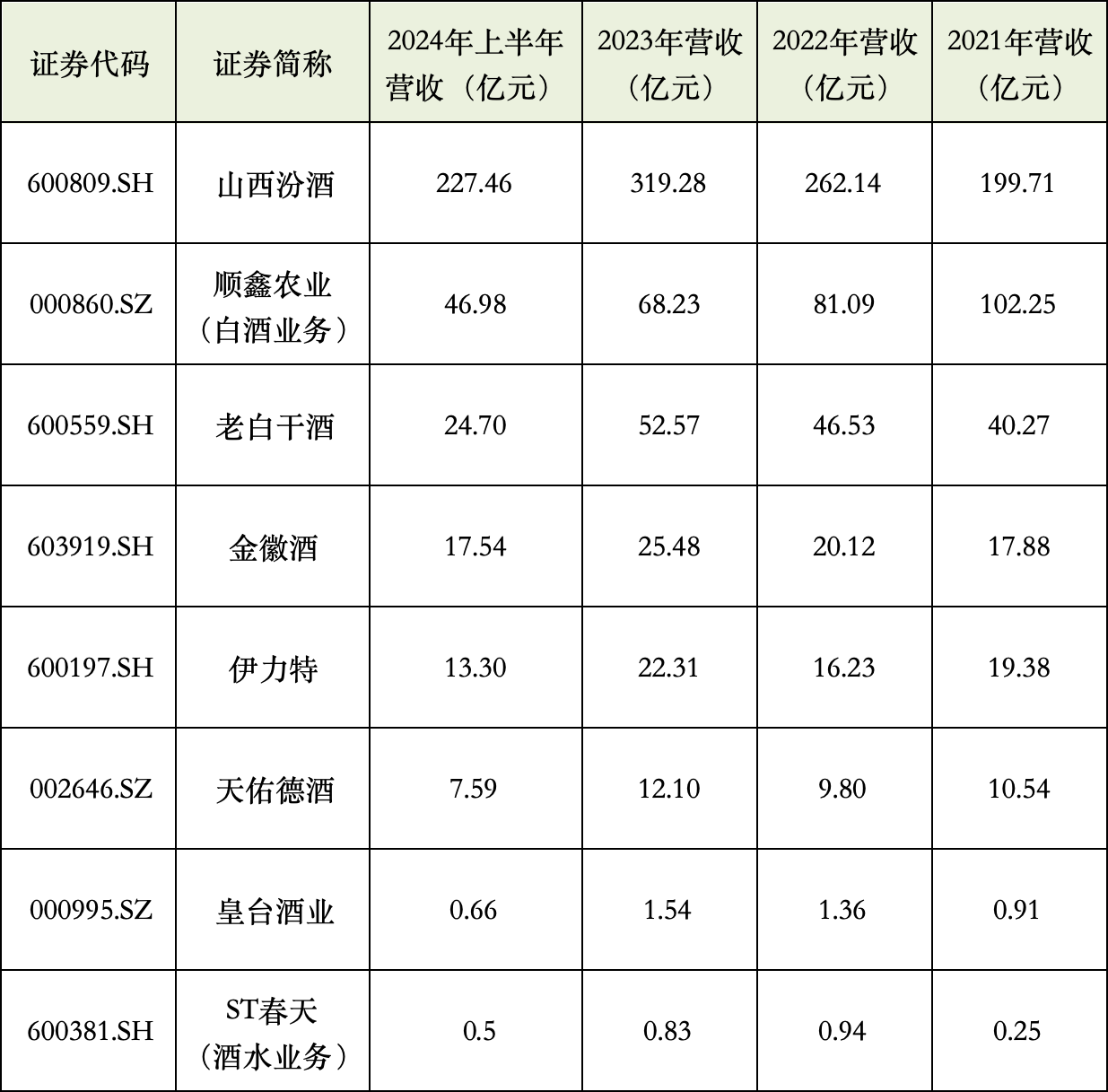

目前,驻扎在北方的上市酒企不在少数。华北地区有山西汾酒(600809.SH)、顺鑫农业(000860.SZ)和老白干酒(600559.SH),金徽酒(603919.SH)、皇台酒业(000995.SZ)、天佑德酒(002646.SZ)和伊力特(600197.SH)则守着西北大本营,凭借天价听花酒打响知名度的ST春天(600381.SH)也在白酒市场有一方天地。

然而,除了山西汾酒,大部分北方酒以物美价廉的口粮酒形象深入人心,不仅价格固化在中低端,且难以打破地域限制。有媒体曾用“卷不赢,又躺不平”,直指冀酒生存空间被不断压缩的现状。

即使是一些有历史积淀的地方酒也难以在舒适圈内养尊处优,有各自须迫切解决的课题。比如,牛栏山正在被玻汾抢食,出身名门的西凤酒未完全解决贴牌生意带来的麻烦,金徽酒和皇台酒困于省内多年难以突围。

在自身发展受限及全国名酒的双重夹击之下,北方酒企的市场规模日益缩小,仅有山西汾酒仍保持快速地增长,去年以超300亿元营收在北方市场一家独大。而曾靠光瓶酒风光多年的顺鑫农业在2022年开始走下坡路,白酒业务脱离了百亿阵营。

白酒香型地图上,北方偏爱浓香型居多。而位于山西的汾酒则是清香型白酒代表,虽然老银川、杜康酒、古井贡、洋河、孔府家等一众浓香名酒在市场颇具影响力,汾酒仍冲出重围,在北方市场站稳脚跟。

作为头部酒企,山西汾酒产品线覆盖低、中、次高端、高端、超高端所有主流价格带。除了高端大单品青花50、青花40,次高端的青花20、腰部的老白汾和巴拿马系列,定位高线光瓶酒的玻汾也跑出加速度。从2017年起,山西汾酒用时间换空间,陆续拓展省外市场。

2019年,山西汾酒首破百亿,实现盈利收入118.8亿元,是北方唯二营收超百亿的酒企。两年后的2021年,其营收增长至199.71亿元,离两百亿仅一步之遥;2023年,营收更突破300亿元。今年上半年,山西汾酒继续保持高增长,录得227.46亿元营收,同时以84.1亿元归母净利润首次在半年度赶超泸州老窖,跻身行业“探花”位置。

凭借单价不到20元的价格上的优势,顺鑫农业抢占了光瓶酒半壁江山,创造出高端名酒企也艳羡的业绩。

2019年,顺鑫农业白酒业务营收录得102.89亿元,正式跨入百亿俱乐部。这一年,其白酒销量为71.76万千升,按一瓶酒500毫升计算,相当于卖出约14.35亿瓶光瓶酒。其中,“白牛二”(42度500ml牛栏山陈酿酒)是其“王者”级别的全国大单品。2024年上半年,“白牛二”占顺鑫农业白酒业务基本的产品销量近9成,但销量同比下滑4.45%。

同时,顺鑫农业的高端化仍未步入坦途,30-100元价格带产品如牛栏山金标陈酿的全国化有待突破。另一方面,由于光瓶酒赛道正处于加快速度进行发展期,这块“肥肉”也遭到玻汾、江小白、红星二锅头等其他光瓶酒选手抢食。

在百亿营收阵营里坚持了三年,2022年,顺鑫农业的光瓶酒神话暂停。而第三家年度营收超百亿的北方白酒企业至今未跑出。

从2021至今的业绩来看,老白干酒在稳步前进,于2023年突破营收50亿元,今年上半年更逆势增长,归母净利润大增40.25%至3.04亿元。天佑德酒、金徽酒和伊力特在10-20亿元营收规模里缓慢增长,今年上半年金徽酒和伊力特归母净利润均有双位数增长,分别为2.95亿元、1.98亿元,而天佑德酒归母净利润同比下滑17.53%至0.8亿元。皇台酒业营收则多年未超过2亿元,今年上半年其归母净利润大幅度地下跌超230%,亏损397.27万元。

河北多名酒,且为北方白酒消费大省之一,白酒消费氛围浓厚。据东吴证券研报,河北白酒市场规模超过300亿元,市场也在逐步扩容。据河北省轻工行业协会公布的数据,2024年上半年,河北省酒类制造业规模以上公司实现营业收入85.15亿元、总利润7.14亿元,同比分别增长2.41%、31.69%。

从香型来看,河北以浓香为主,清香其次,酱香氛围相对偏弱,三种香型占比依次约50%-60%、20%-30%、不足10%。同时,河北市场偏好低度酒,40度以下浓香型白酒占据绝对优势。

除了“一超”(衡水老白干)、“双雄”(山庄、丛台)和“三强”(泥坑、十里香、保定府)”,河北还有众多作为口粮酒的中低端地产酒,竞争异常激烈。而偏中高端的省外酒用力猛攻,“茅五泸”、洋河、古井贡、青花郎等全国性名酒均已渗透河北市场,更多被用于宴请、送礼等场景,在石家庄、保定、唐山等重点消费市场中发展尤为强势。

价格带方面,东吴证券指出,100-300元是河北白酒主力价格带,也是省内外各大品牌激烈竞争的战略高地。省外产品有茅台迎宾酒、王子酒,百年泸州老窖窖龄30,五粮液五粮春二代,洋河海之蓝,古井贡酒·年份原浆幸福版等;省内产品有十八酒坊陶藏10年,板城和顺1975,山庄皇家窖藏9/10,丛台陶坛系列等。

尽管北方酒企没有像“茅五泸”在白酒黄金十年中纷纷提价,抓住高端化和扩张的机会,但也有自身生存之道。有业内人士分析指出,河北本地酒始终十分巩固,相比其他省份,地产酒的份额持续增长,与河北人的消费习惯以及对本地品牌忠诚度有关。如位于河北衡水的老白干酒,本地市场根基深厚,稳坐冀酒头部。

然而,老白干酒不甘心只屈身于省内。2001年,老白干推出定位中高端的“十八酒坊”,当时正迎上国内白酒快速地发展,十年间,公司营收从2002年2.63亿元增长到2012年16.66亿元。曾经,老白干也如顺鑫农业拥有养殖、饲料业务,但为了聚焦主业,其自2014年起用三年时间陆续剥离了非白酒业务。

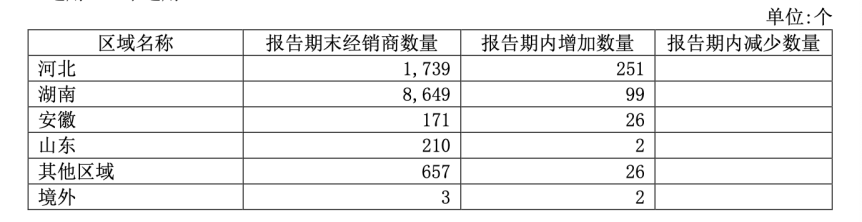

2015年,老白干酒推行混改,通过定增分别引入管理层、经销商及员工持股,改善资金状况和经营情况。尤其在2018年成功并购丰联酒业后,老白干酒将丰联酒业旗下四家酒企——河北的板城烧锅酒、湖南的武陵酒、安徽的文王贡酒和山东的孔府家酒纳入战略版图,覆盖了老白干香型、浓香型、酱香型三种香型,不仅巩固了冀北基地市场的优势,而且逐步推动全国化,省内外多品牌齐发力的格局初步形成。

在并购丰联酒业前的2017年,老白干酒的经销商不到2000家,省内、外分别有968、1022家。2018年,其经销商数量激增至10189家,省外占比超过77%。截至2023年末,老白干酒在全国发展出11429家经销商,省外占比超过84%;同期山西汾酒经销商数量有2354家,省外数量占比约73%。

至今,老白干酒逐渐发展成北方白酒市场中继山西汾酒、顺鑫农业后第三大酒企。

相比山西汾酒和老白干酒,金徽酒和皇台酒等西北酒突围多年仍困于省内,收入来源较为单一。

财报显示,皇台酒业近六年省内收入占比逐步的提升,从2020年的60.03%提升至今年上半年的92.65%。金徽酒2023年省内收入占比达75.41%,今年上半年该比重提升至76.89%。

并且,当下白酒产业已从增量发展进入存量竞争时代。酒企要想在业绩上寻找增量,除了全国化,高端化同样是必须攻克的难关。

中国酒业协会理事长宋书玉指出,白酒企业将不得已面对生态承载量和原料供给量的双重考验,简单的产能扩张已不再是可持续发展的路径,高端化和价值成长将成为白酒企业新的增长点。

相较之下,“茅五泸”高端酒销量占高端市场的比重由2012年的71%提升至2017年95%,市场集中度显著提升。同时,高端化能带来毛利率的提升,而从上市酒企业绩也可发现,营收增长较快的酒企大多得益于中高端产品的高速发展。

但在高端白酒市场上,北方白酒品牌并不占优势。除了山西汾酒的青花等系列,大部分北方酒品牌,包括家喻户晓的牛栏山、老白干,均以口粮酒形象深入人心。以甘肃陇南老字号金徽酒为例,产品集中在中低端,多年来增收不增利。2023年和今年上半年,其100-300元、100元以下产品合计占比均在八成以上。而青海春天通过对听花酒的疯狂营销,企图树立产品的高端形象,却伴随不少质疑,发展前路未明。

自2018年起,山西汾酒推出定价1000-6000元的青花50、青花40和青花30复兴版等大单品,弥补了清香型白酒在高端市场上的空白。

老白干在2017年后继续加码布局中高端,陆续推出千元以上的老白干1915,500元-1000元的古法20、古法30等产品。东吴证券研报显示,2022年,老白干酒次高端及以上产品销售占比达65%左右。

总体而言,对于已初步实现全国化的北方酒企来说,如果能在向全国拓展销售网络的同时,提升产品的质量,改善产品结构,那由此产生的市场潜力也有十分具有想象空间。

本网站上的内容(包括但不限于文字、图片及音视频),除转载外,均为时代在线版权所有,未经书面协议授权,禁止转载、链接、转贴或以其他 方式使用。违反上述声明者,本网将追究其有关规定法律责任。如别的媒体、网站或个人转载使用,请联系本网站丁先生:/p

北京三批次土拍收官:总出让金达500.3亿元,热度稍有回暖,中海成最大赢家